Befektetnéd az szja-visszatérítést? Ide tedd a pénzt, ha kaszálni akarsz

A családi adó-visszatérítés első körének kiutalása február 15-én befejeződött, eddig több mint 610 milliárd forintot kaptak meg a gyermeket nevelő szülők. Akik jogosultak, de február 15-ig nem kapták meg a visszatérítés összegét, azt az szja-bevallásukban igényelhetik vissza - közölte korábban Tállai András. A kiutalások második szakasza is megkezdődött március elsején.

Az Önkéntes Pénztárak Országos Szövetségének (ÖPOSZ) reprezentatív felmérése szerint a családok tudatosan tervezik elkölteni a visszakapott személyi jövedelemadót. Az érintettek legnagyobb része hiteleik kiegyenlítésére és tartozásaik csökkentésére használja fel az összeget. Második helyen lakhatással és a lakhatási körülmények javításával kapcsolatos költések szerepeltek, a harmadik helyen a megtakarítási és öngondoskodási célok állnak. Életkor alapján komoly különbségek vannak a megtakarítások célját és tudatosságát illetően, a fiatalabb szülők jelentős része ugyanis nincs tisztában azzal, mire érdemes költenie az államtól visszakapott pénzt.

A fiataloknak jól jön a segítség

Életkoronként is szembeötlő különbségeket látni abban, mire fordítják a visszaigényelt személyi jövedelemadót az egyes családok. Tartozásaik kiegyenlítésére a legfiatalabb vizsgált korosztály, a 18 és 39 év közöttiek 27 százaléka fordítana, ugyanerre a célra viszont a 40 és 59 év közöttieknek csak 19, a 60 és 65 közöttieknek pedig csupán 5 százaléka költené az "ingyenpénzt".

Nemek szerint is jelentős különbségek mutatkoznak: a férfiak valamivel nagyobb arányban költik majd az összeget fogyasztási célú kiadásokra és lakhatással kapcsolatos költségekre. Ezt mutatja körükben a szórakoztató és elektronikai eszközökkel, az utazással, valamint a lakásfelújítással és lakberendezési tárgyakkal kapcsolatos költségek előnye. Ezzel szemben, a nők közül többen áldoznak majd önmaguk képzésére. Az öngondoskodást nézve nyugdíjpénztári megtakarításaikat a férfiak, az egészségpénztárit a nők növelik majd többen a visszajáró adóból.

Fontos, hogy aki a nyugdíjpénztári vagy egészségpénztári megtakarítást választja, azok maximum 150000 forint összeg értékig minden évben visszaigényelhetik a személyi jövedelemadójuk 21 százalékát, a nyugdíjcélú megtakarítások esetében ez jelenleg 65 éves korig jelent elkötelezettséget és kedvezményeket az ezt választó személynek. A visszaigényelhető összeg a 2023-as adóbevallást követően realizálódik a pénztári megtakarításokban.

A befektetés jó választás

A közelmúltban az NRC Marketingkutató is készített egy felmérést, arra keresve a választ, hogy a jogosult családok (a válaszadók 33 százaléka) mekkora összeggel számolnak, és hogyan kívánják felhasználni a pénzt. A jogosultak fele 400 ezer vagy azt meghaladó, 16 százalékuk 800 ezer forint feletti támogatásra számít. A Pénzcentrum saját kutatása szerint viszont csak a megkérdezett szülők 18 százaléka tette félre, vagy fektette be a pénzt.

Ezekben az esetekben már érdemes befektetni, a kockázatvállalási hajlandóságot és az inflációt is belekalkulálva választásunkba. Összegyűjtöttünk néhány kedvező lehetőséget.

Kockázat nélkül védené a pénzt az inflációtól?

Rossz hírünk van, ilyen megoldás szinte nem létezik, legfeljebb minimalizálható a kockázat, és maximalizálható a nyereség. A bankbetét és a készpénz egyike sem véd az inflációtól, a lekötött bankbetétek kamatozása jelenleg nem túl magas.

Állampapírban gondolkodhatnak azok, akik nem akarnak túl nagy kockázatot vállalni, mégis szeretnék megőrizni a pénzük értékét. A lakossági állampapírok közül sokáig a MÁP+ volt a favorit, a szuperállampapír lépcsős kamatozású, 4,95%-os éves átlagos hozamánál nem nagyon lehetett jobb, alacsony kockázatú terméket találni.

Ugyanakkor az infláció emelkedésével az állampapír reálhozama fokozatosan csökken, így aki lakossági állampapír vásárlását tervezi, annak érdemes inflációkövető állampapírt vásárolnia (PMÁP), az 5 éves papír például 6,6%-ot fizet.

A Babakötvény pedig infláció felett 3%-os kamatprémiumot kínál, ezzel messze a legversenyképesebb termék nemcsak az állampapírok között, hanem a szélesebb körben vett magyar megtakarítási piacon is, hiszen februártól már 8,1%-ot kamatozik. A Babakötvényre sokan rendszeres befektetésként gondolnak, pedig egyszeri befizetésre is ugyanolyan alkalmas, és ez esetben is ugyanúgy jár utána minden kedvezmény.

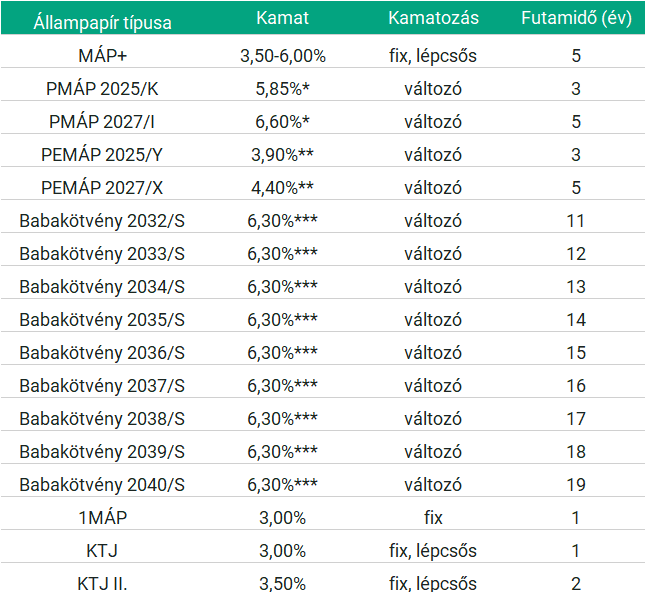

Lakossági Állampapírok kamatai

*infláció +0,75, 1,50%; **eurozóna infláció +0,5%, 1%; ***infláció +3%

Egyéb lehetőségek az inflációval szemben

A befektetési alapok azok számára jó választás, akik közepes kockázatot is vállalnának, mint például egy ingatlanalap, egy vegyes alap, vagy akár az árupiaci alapok is sokat hozhatnak a konyhára, de az árfolyammozgásokat itt sem lehet kizárni. Nagyon fontos, hogy a korábbi időszakok hozamai nem jelentenek garanciát a jövőre nézve.

Ingatlanvásárlás - értékmegőrzés hosszú távon

Az ingatlanvásárlás és bérbeadás akkor is jó befektetés, ha a hazai lakásárak emelkedési ütemét már a korábbi években is csak részben tudták követni a bérleti díjak. Míg a lakásárakban a covid 2020-as berobbanása csak ideiglenes stagnálást okozott, addig a bérleti díjak Budapesten néhány hónap alatt 15-20 százalékkal visszaestek.

Mostanra visszaépülőben a bérleti díjak korábbi árcsökkenése, a lakásárak is tovább emelkednek. A lehetséges áremelkedést is számítva azonban még mindig sok helyen kétszámjegyű hozamokat láthatunk, ami kisebb részben - 3-5 százalékban - a kiadásból származó bevételnek, nagyobb részben az ingatlan felértékelődésének köszönhető.

A turizmus ismételt fellendülése által az Airnbnb-típusú lakáskiadástól lehet nagyobb hozamot remélni, de az egyetemvárosokban is érdemes kiadható lakást vásárolni. Emellett egyre többen fektetnek be olyan természetközeli, az ország legszebb tájegységein található ingatlanokba, amelyeket a belföldi turizmusra alapozva, hétvégi házként adhatnak bérbe.

Nyereménybetétkönyvek: ajándéknak is kiváló

A nyereménybetétkönyvek megvásárlásával autót, robogót vagy épp laptopot is nyerhetünk. Minél nagyobb összeget köt le valaki, annál nagyobb az esélye a nyerésre, mert a nagyobb címletű betéteket (az alapbetétösszeghez viszonyított értékének függvényében) arányosan többször teszik be a sorsolási jegyzékbe. A szerencsés nyertesek nyereménybetéteinek számait a bankok honlapjukon, a bankfiókokban kifüggesztett nyereményjegyzéken, napilapokban, sőt mobiltelefonos applikáción is közzéteszik.

A sorsolásokon az vehet részt, aki legalább egy hónapja tulajdonosa legalább egy nyereménybetétkönyvnek. A bankok nem korlátozzák a megvásárolható betétkönyvek számát. A Takarékbanknál például már 10 000 Ft-os címlettől megvásárolhatóak, és az egy ügyfél által váltható maximális összeg nem korlátozott. Itt a rendszeres havi sorsolás időpontja minden hónap 8. napja.

Fontos tudnivaló, hogy a nyereménybetétkönyvek névértéken bármikor visszaválthatóak, az adott bank bankfiókjaiban visszavásárolják őket személyi igazolvány felmutatásával.

Ráadásul, ha valaki nem szívesen ajándékoz pénzt neves alkalmakkor, egy nyereménybetétkönyv akkor is ideális választás, hisz a megajándékozott maga dönthet arról, hogy meddig várja a havi és negyedéves sorsolásokat, vagy éppen mikor váltja vissza a nyereménybetétkönyvet a banknál.

Arany és műtárgy mint értékálló befektetés

Az arany értékálló befektetésnek számít, az utóbbi években viszont az arany már inkább drágának tekinthető. Ráadásul az emelkedő kamatkörnyezet sem éppen az arany árfolyamának kedvez, és érdemes tisztában lenni azzal is, hogy spekulatív termék.

A műértőknek érdemes megfontolni a műtárgybefektetést, ha nem is feltétlenül a százmilliókat érő, felsőkategóriás festményeket kell megvenni, de ezeken kívül is vannak magyar kortárs festől és más művészek, akiknek az alkotásai elérhető áron megvásárolhatóak. Ebben segítséget nyújthat az MNB kortárs gyűjteményének online katalógusa.

Nyugdíjcélú megtakarítás esetén erre kell odafigyelni

Ha nyugdíjcélra teszünk félre, az állam évente akár több mint 100 ezer forintnyi adójóváírást is biztosít, egyes termékek igénybevétele esetén pedig akár állampapír-kitettséget, akár kifejezetten spekulatív eszközöket is vehetünk a pénzből.

Idén a már nyugdíjcélú megtakarítással bírók nagy része nem fog tudni élni ezzel a jóváírással az szja-visszatérítés miatt (mivel kimerül az szja-alap), de a visszatérítésből származó összeget befektetve jövőre ismét elérhető lesz a 20%-os jóváírás.

A legtöbben rendszeres befektetésként gondolnak a nyugdíjcélú megtakarításokra, ám egyszeri befizetéssel is megéri pénzt elhelyezni így, a 20%-os adójóváírás miatt is.

Jelenleg három lehetőség áll a nyugdíjcélú megtakarítások iránt érdeklődők előtt; a nyugdíj-előtakarékossági számla, az önkéntes nyugdíjpénztárak és a nyugdíjbiztosítás. Mindhárom esetben igénybe vehető 20 százalék állami támogatás a számlára (NYESZ esetében 100-130 ezer, nyugdíjbiztosítás esetében 130 ezer, nyugdíjpénztár esetében 150 ezer forintos plafonig).

Államilag támogatott nyugdíjcélú termékek fontosabb paraméterei

- Elérhető befektetési eszközök Adójóváírás éves maximuma Becsült Teljes Költségmutató Szerződésszám (ezer)* Vagyon (mrd HUF)*

- Önkéntes nyugdíjpénztár Nyugdíjpénztári befektetési portfóliók 150 000 0,33-2,52% 1095 1698

- Nyugdíjbiztosítás Eszközalapok / biztosítói portfóliók vegyes termékekhez 130 000 0,97-5,40% 405 N/A

- NYESZ Részvény, kötvény, állampapír, befektetési alapok, stb. 100 000 N/A 97 460

Főbb jellemzőik:

- A NYESZ a legbarátságosabb költségszerkezettel rendelkezik, és mi magunk döntünk a befektetésünkben az erőforrásaink átcsoportosításáról, a vagyonunk kezeléséről.

- A nyugdíjpénztári befektetésnél a szolgáltató gondoskodik a vagyonkezelésről, mi csak arról döntünk, milyen időtávban fektetnénk be, és mekkora kockázatot vállalunk.

- A nyugdíjbiztosítások a legdrágábbak a piacon, de plusz szolgáltatásokat kapunk cserébe: a kockázati biztosítás, a garantált hozam lehetősége (vegyes biztosítások esetén).

Ha nem kifejezetten nyugdíjcélra takarékoskodunk, akkor az egyéb életbiztosítások is rendelkezésünkre állnak, várható hozamuk és költségszintjük azonban meglehetősen változatos. A mostani esetben az egyszeri díjas életbiztosítások indítását lehet érdemes megfontolni, ezen belül kétféle megtakarítási forma érhető el: befektetési egységekhez kötött (unit-linked) és garanciákkal működő (vegyes). Előbbinél eszközalapok (lényegében befektetési alapok) közt kell válogatnia az ügyfélnek, míg utóbbinál a biztosító fekteti be a megtakarításunkat (kockázatkerülő eszközökbe, jellemzően állampapírba) és valamekkora garantált hozamot is fizet rá (technikai kamat, általában kevesebb, mint a termék teljes költsége).

Kockázat a magasabb hozamért

A mostani magas inflációs környezetben jellemzően népszerű befektetési lehetőséget jelenthetnek az árupiacok, amelyek éppen az infláció emelkedése ellen adhatnak védelmet. Elérhetőek a piacon erre a szektorra épülő befektetési alapok, illetve részvényindexek is. Az arannyal viszont nem árt óvatosnak lenni az emelkedő hozamkörnyezet miatt.

Részvények

A részvénypiacokon sem árt az óvatosság, ha a Fed a vártnál szigorúbb lépéseket tesz, az jelentősebben ronthatja a piaci hangulatot, elsősorban a növekedési részvények kilátásait. A szakértők többsége szerint idén inkább az érték alapú befektetéseknek, ciklikus szektoroknak mehet jobban a szekere, a technológiai részvények árazása már nagyon magas, túlfűtött ez a szegmens.

Hosszú távon, ha nagyobb vagyont szeretnénk építeni, a részvényekkel járhatunk a legjobban, ám ezek kockázata is nagyon magas. Fontos szem előtt tartani, hogy a részvénynél nincs biztos megtérülés. Lehetőség van benne, ami vagy bejön, vagy nem. Ezért is hívják ezt kockázatos eszközosztálynak.

Hosszú távon viszont a részvények mindig jobb hozamot produkálnak, mint akár a kötvények.

Bár a részvények indexei jelenleg rekordszinteken vannak, a feltörekvő tech szektor részvényeibe most is érdemes lehet fektetni. Ilyen lehet a Block, a Palantir, a Paypal és társaik. Ezek néhány százezerből forintból már igen jó beszállót adhatnak. A magyar szülőknek járó átlag 418-512 ezer forintos adóvisszatérítésből az említett három cég részvényeiből például simán be tudnánk vásárolni, pénteken ugyanis 11 és 105 dollár között nyitottak (3 453-32 964 forint).

További fontos szempontok

- A mostani magas infláció miatt nemcsak a befektetés az egyetlen racionális megoldás. A friss adatok szerint januárban 7,9% volt a hazai infláció, ami 2007 augusztusa óta nem látott áremelkedési ütem. Tehát minden olyan fogyasztási vagy beruházási döntés előrehozatala is okos lehet, amelyről azt gondoljuk, hogy az infláció miatt jelentősen drágulni fog a közeljövőben.

- A másik a hiteltörlesztés előrehozatala: mivel emelkednek a hitelkamatok, a hitelek előtörlesztése is megfontolandó, különösen a változó kamatozással rendelkező hitelek esetében, amelyek törlesztőrészlete ha a kamatstop alatt nem is, de azt követően

Nyersanyag

A nyersanyagok, mint a nemesfémel például, manapság háttérbe szorultak, a legtöbben csak alternatív befektetésként tekintünk rájuk. Ha azonban azzal számolunk, hogy a mostani infláció még éveken keresztül tart majd, értékállóbbnak bizonyulnak több más lehetőségnél.

Magas infláció idején ugyanis a nyersanyagok általában igen jó hozamot produkálnak. Az aranyra és az ezüstre kimondottan sokan tekintenek inflációálló befektetésként. Ezekhez hasonló árupiaci termék a gáz és az olaj is, különböző értékpapírszámlához kapcsolódó befektetési alapokon keresztül pedig ezek közül bármelyikbe fektethetünk.

Hitel előtörlesztése vagy végtörlesztés

Egy hitel előtörlesztése olyan, mintha a most meglévő, egyetlen nagyobb összegű megtakarításunkat sok kicsi, havonta keletkező megtakarításra alakítanánk át, vagyis havi szinten spórolunk pénzt a családnak. A végtörlesztés esetén pedig teljesen megszűnik a tartozásunk.

Hogy megértsük, milyen előnyei vannak az előtörlesztésnek: egy 20 milliós fennálló tőketartozású, 20 éves hátralévő futamidejű, 4%-os kamatozású lakáshitel előtörlesztésére 1,6 millió forint áll a rendelkezésünkre, akkor az eddigi 121 200 forintról 111 500 forintra csökkenthetjük a törlesztőrészletünket, vagyis havi 9700 forintot sikerül megspórolnunk. 20 év alatt így nemcsak 1,6 millió forintnyi tőketörlesztést hozunk előre, hanem a rá jutó, jelen esetben 700 ezer forintos kamattörlesztést is megspóroljuk. Tehát akkor éri meg pénzügyileg az előtörlesztés mellett döntenünk, ha a lakáshitel kamatánál magasabb várható hozamú, havi rendszeres befektetést sikerül találnunk.

Címlapkép: Getty Images

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

Budapest 8℃ (közepesen felhős)

Budapest 8℃ (közepesen felhős)